Rupiah Petunjuk Jalan Menuju Resesi

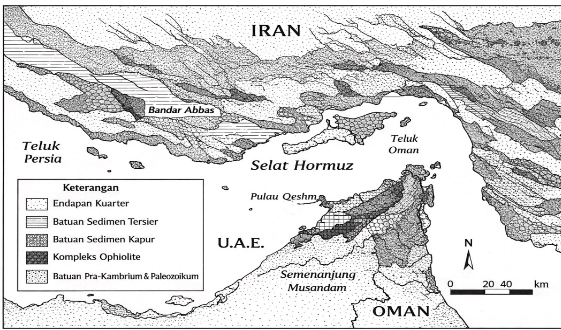

Oleh Djony Edrawd - Jurnalis Senior FNN

Nilai tukar rupiah merupakan indikator kesehatan ekonomi, beberapa waktu belakangan mengalami penurunan yang konsisten hingga menembus batas psikologis Rp15.000.

Bahkan di saat Gubernur Bank Indonesia (BI) Perry Warjiyo mengumumkan untuk mempertahankan suku bunga acuan—7 Days Reverse Repo Rate—di level 3,5%. BI juga mempertahankan suku bunga Deposit Facility 2,75% dan Landing Facility di level 4,25%. Karuan saja, rupiah yang sebenarnya sudah di kisaran Rp14.950 hingga Rp14.980, tetiba pasar bereaksi negatif dan mendorong rupiah tembus level psikologis Rp15.000.

Tentu saja keputusan BI mempertahankan suku bunga BI-7DRR didasarkan assessment dengan mempertimbangkan pertumbuhan ekonomi, perkiraan inflasi ke depan khususnya inflasi inti dan implikasinya pada pertumbuhan ekonomi. Suku bunga acuan yang terendah dalam sejarah Indonesia tersebut sudah bertahan sejak Februari 2021 atau sudah bertahan selama 18 bulan terakhir.

Sementara bank sentral AS--Federal Reserve—diketahui telah menaikkan suku bunga acuannya 75 basis poin dan dilanjutkan 50 basis point. Sehingga pada kuartal III-2022 The Fed telah menaikkan suku bunga acuan 125 basis poin ke posisi 2,75% sampai dengan 3%. Artinya, ekonomi Amerika berusaha mengadaptasi lonjakan inflasi yang rerata 1% tiap tahun menjadi 9,1%. Para ekonom meyakini bahwa Amerika segera memasuki resesi.

Tentu saja Gubernur BI Perry Warjiyo memiliki alasan mempertahankan suku bunga acuan untuk yang ke-19 kalinya. Terutama BI tidak ingin kenaikan suku bunga acuan memicu kenaikkan suku bunga perbankan, dan kalau itu terjadi maka akan memicu kenaikan suku bunga kredit. Akibatnya ekonomi malah sulit berputar kalau suku bunga tinggi.

Tapi risikonya pasar bereaksi negatif dengan rupiah menjadi korban, pada saat pengumuman Kamis (21/7) rupiah ditutup melemah 47 poin ke posisi Rp15.036 per dolar AS. Saat di buka di akhir pekan perdagangan, rupiah masih di atas level Rp15.000. Situasi yang sungguh dilematis.

Pelemahan nilai tukar rupiah juga turut menular ke pasar saham. Indeks Harga Saham Gabungan (IHSG) terkoreksi 0,15% dan ditutup di 6.864,13. Padahal sebelumnya sudah merangkak naik di kisaran 6.700-an, bahkan posisi sebelumnya sempat di atas 7.500-an. Apa yang salah?

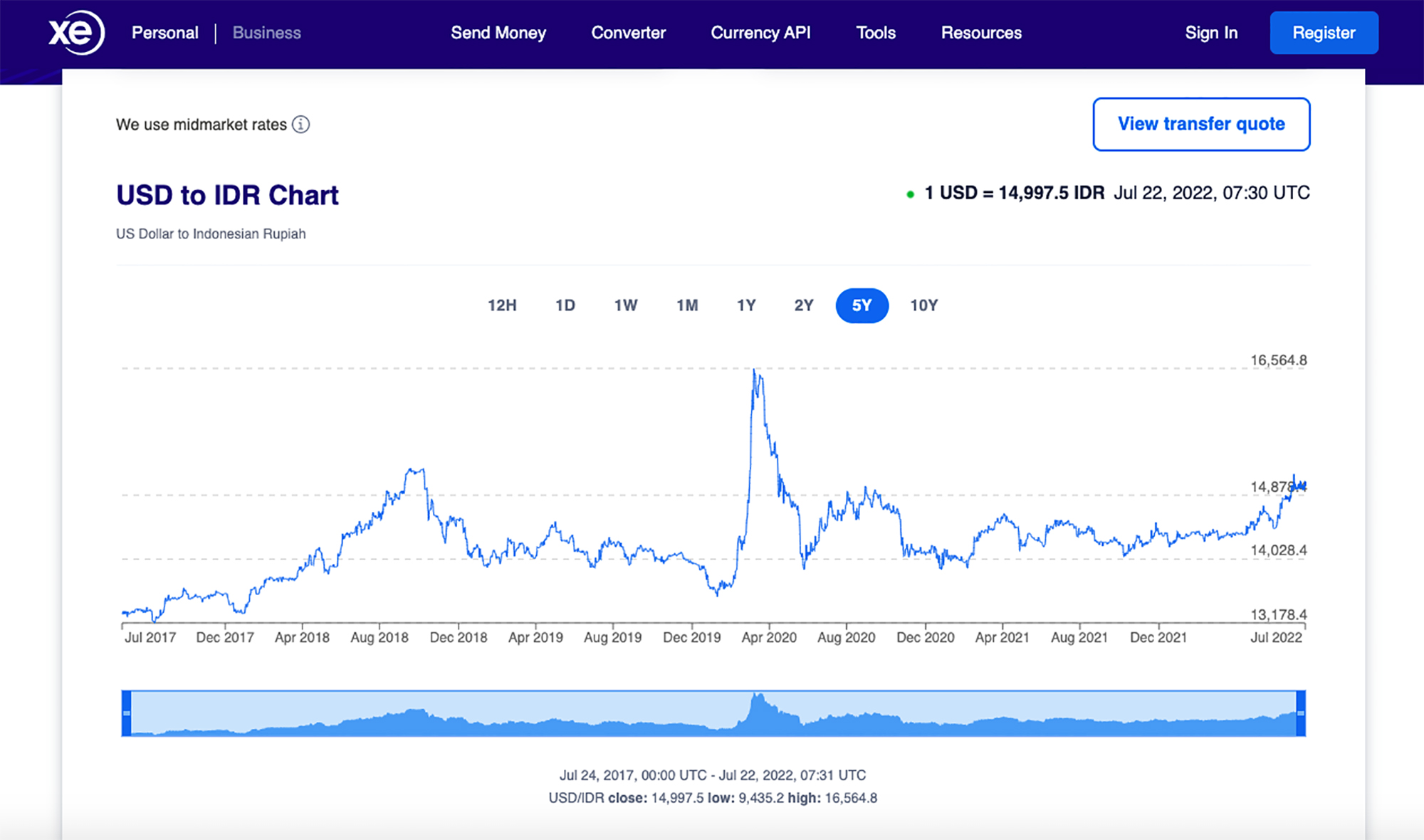

Pergerakan nilai tukar rupiah dalam 5 tahun terakhir

Pergerakan nilai tukar rupiah dalam 5 tahun terakhir

Kalau melihat dari sisi fundamental ekonomi Indonesia saat ini situasinya memang beragam, ada sisi lemah ada juga sisi kuatnya. Seperti, pertama, utang Pemerintah yang telah menembus angka Rp7.052 triliun, dimana tahun ini Pemerintah harus menyiapkan pembayaran pokok Rp400 triliun dan bunga Rp405 triliun, sehingga totalnya menjadi Rp805 triliun. Pemerintah memerlukan dolar untuk menservis utang tersebut.

Kedua, selain itu kebutuhan impor minyak mentah dunia sekitar 1 juta barel per hari, selain harga minyak dunia yang naik di level US$100 sampai dengan US$110 per barel, nilai tukar rupiah juga makin melemah terhadap dolar, sehingga kebutuhan impor minyak ini juga menjadi beban tersendiri bagi rupiah.

Ketiga, pada saat yang sama terjadi capital outflow atau pelarina dana investor ke luar negeri yang dilaporkan mencapai Rp30 triliun dalam sebulan terakhir. Hal ini menambah berat beban nilai tukar rupiah.

Keempat, ditambah pula inflasi yang walaupun masih rendah di level 4,35%, tapi mulai cenderung naik ditandai dengan naiknya harga tarif dasar listrik, BBM non subsidi, kenaikan harga sembako dan lainnya. Ini juga menambah berat beban rupiah.

Kelima, masih belum pulihnya perekonomian karena dihantam Covid-19 sehingga belum kunjung membuat rupiah menguat terhadap dolar AS.

Keenam, tingginya kebutuhan dolar untuk pemerintah dan korporasi membayar utang yang jatuh tempo, turut serta memperlemah rupiah.

Ketujuh, pemborosan anggaran untuk program-program non prioritas, seperti pembangunan Ibu Kota Negara (IKN) Nusantara, turut membebani Anggaran Pendapatan dan Belanja Negara (APBN), dan ini tentu saja turut memperlemah rupiah dari sisi fundamental ekonomi.

Kedelapan, dampak perang Rusia-Ukraina telah mendongkrak harga minyak dunia hingga ke level US$125 per barel, padahal di APBN 2022 asumsi harga minyak dunia ditetapkan sebesar US$63 per barel. Akibatnya beban APBN dari kenaikkan harga minyak dunia ini bertambah sedikitnya Rp134,55 triliun, karena setiap pelemahan Rp100 per US$1 akan menambah beban APBN sebesar Rp207 miliar.

Hanya beberapa isu positif yang bisa membuat rupiah belum terjun bebas ke level Rp17.000 seperti pada krisis 1998 atau ke level Rp16.564 seperti pada Maret 2020. Isu positif itu adalah, pertama, pada Juni 2022 Indonesai mengalami surplus perdagangan sebesar US$5,09 miliar.

Surplus perdagangan ini melanjutkan tren surplus beruntun yang dicapai sejak Mei 2020 atau tepatnya selama 26 bulan terakhir. Surplus bulan Juni 2022 terdiri atas surplus nonmigas sebesar US$7,23 miliar dan defisit migas US$2,14 miliar. Surplus perdagangan bulan Juni 2022 tersebut menopang pencapaian neraca perdagangan pada semester I 2022.

Secara kumulatif, neraca perdagangan Indonesia semester I (Januari–Juni) 2022 mencatatkan surplus US$24,89 miliar. Surplus tersebut khususnya disokong surplus pada sektor nonmigas US$36,59 miliar dan defisit sektor migas sebesar US$11,70 miliar.

Surplus semester I 2022 pun menjadi surplus per semester yang terbesar dalam sejarah, mengungguli surplus semester I tahun 2007 yang sebesar US$20,15 miliar.

Kedua, cadangan devisa per akhir bulan lalu berada di US$136,4 miliar. Naik dibandingkan bulan sebelumnya yang sebesar US$135,6 miliar. Dan itu cukup untuk 7,5 bulan impor, jauh di atas standar minimal 3 bulan impor. Peningkatan posisi cadangan devisa pada Juni 2022 antara lain dipengaruhi oleh penerbitan global bond pemerintah serta penerimaan pajak dan jasa.

Ketiga, Indonesia memiliki banyak komoditas yang harga di pasar internasional sedang naik pasca perang Rusia-Ukraina. Seperti sawit, batubara, nikel, emas, timah dan lainnya, ketika komoditas ini diekspor tentu menghasilkan devisa.

Keempat, pertumbuhan ekonomi Indonesia sepanjang 2022 diprediksi dikisaran 5,1%, menunjukkan masih adanya perputaran ekonomi. Hal ini tentu saja menjadi isu positif dalam perekonomian.

Kelima, kondisi sosial politik relatif stabil, walaupun sudah ada semacam pemanasan menjelang Pilpres 2024, namun diperkirakan politik akan aman hingga Pilpres. Kecuali ada kejadian luar biasa yang diluar perkiraan sehingga politik bisa berubah keras dan bisa saja mengarah seperti Sri Langka, dimana Presidennya harus mengungsi ke Maladewa namun terusir, hingga akhirnya mengungsi di Singapura.

Dari berbagai situasi di atas, nampaknya kondisi global yang diancam resesi, dimana diperkirakan ada 60 negara yang bakal masuk dalam perangkap resesi, tanpa kecuali Indonesia. Bahkan dalam survei Bloomberg disebutkan, Indonesia masuk di rangking 14 dari 15 negara yang berpotensi terkena resesi dengan rasio resesi sebesar 3%. Bandingkan dengan Sri Langka yang memiliki rasio resesi 85%.

Itu artinya, sebagian besar indikator perekonomian akan terus morost, terutama pada 2023, Indonesia diperkirakan memasuki era resesi yang parah, karena BI tak lagi bisa membeli Surat Berharga Negara (SBN) di pasar perdana. Itu artinya, BI sebagai otoritas moneter tak bisa lagi menjagai fiskal lewat pembelian SBN di pasar perdana.

Tambahan pula kondisi sosial ekonomi dan politik diperkirakan semakin memanas, sehingga resesi itu sepertinya sulit ditolak. Dan rupiah adalah indikator nomor satu yang menggambarkan apakah ekonomi Indonesia akan memasuki resesi atau tidak. Dengan rupiah sudah kembali bertengger di level psikologis Rp15.000, itu sudah merupakan pertanda awal, isyarat keras dari alam, bahwa Indonesia lambat atau cepat kembali memasuki resesi.